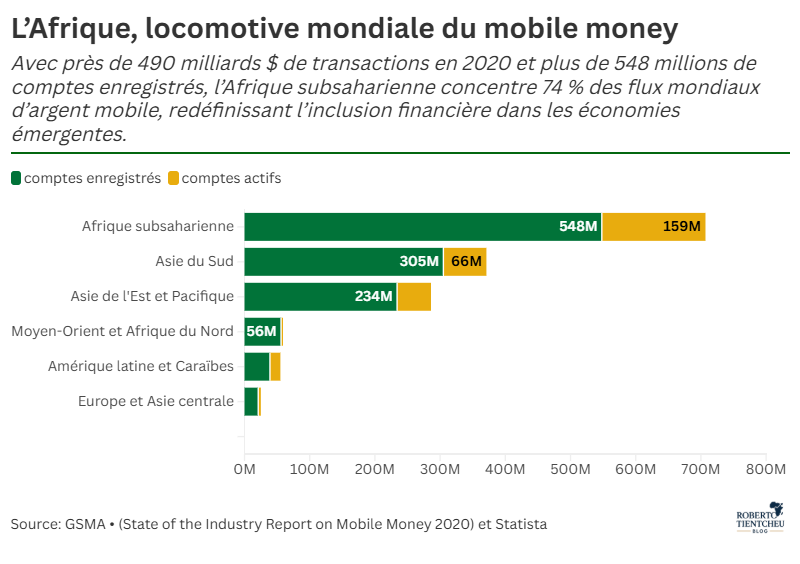

Temps de lecture : 10 minutesEn moins de deux décennies, l’Afrique est devenue le laboratoire mondial de la finance mobile. Alors qu’au début des années 2000, moins de 10 % des Africains disposaient d’un compte bancaire formel, le continent concentre aujourd’hui près de 74 % des transactions mobiles mondiales (GSMA, 2023). Cette trajectoire fulgurante est l’un des paradoxes du développement : là où les infrastructures bancaires classiques étaient insuffisantes, l’innovation numérique a créé un effet de rattrapage spectaculaire. L’émergence de solutions comme M-Pesa au Kenya en 2007 a marqué un tournant. En l’espace de quelques années, ce qui n’était qu’un service de transfert d’argent par SMS est devenu un pilier de l’inclusion financière et un symbole de l’ingéniosité africaine face aux contraintes structurelles. Historiquement, les défis du secteur bancaire africain étaient multiples : faible densité d’agences, coûts élevés de transaction, exclusion des populations rurales et forte méfiance à l’égard des institutions financières formelles. Dans les années 1990, moins d’un Africain sur cinq avait accès à un compte bancaire (Banque mondiale, 2000). Cette exclusion a renforcé le poids de l’économie informelle, qui représente encore plus de 80 % de l’emploi total en Afrique subsaharienne (OIT, 2022). Dans ce contexte, la téléphonie mobile dont la pénétration a explosé dans les années 2000 a ouvert une brèche inattendue. Avec plus de 900 millions de connexions uniques recensées en 2022, l’Afrique subsaharienne est devenue la région la plus dynamique en matière de croissance mobile (GSMA, 2022). Cette révolution n’est pas seulement technologique : elle s’inscrit dans une trajectoire historique où les faiblesses institutionnelles et l’absence d’infrastructures bancaires ont paradoxalement favorisé l’adoption rapide de solutions alternatives. Dans de nombreux pays, les populations ont sauté l’étape du guichet bancaire physique pour passer directement à l’argent mobile. Ce phénomène, qualifié de “leapfrogging” par les économistes du développement, illustre la capacité du continent à contourner les modèles traditionnels et à inventer ses propres trajectoires de modernisation. Cependant, cette dynamique ne peut être comprise sans replacer l’argent mobile dans son contexte historique plus large : celui d’un continent où les crises financières, les dévaluations monétaires et la fragilité institutionnelle ont longtemps limité l’accès aux services financiers. Aujourd’hui, la question centrale n’est plus seulement celle de l’accès, mais celle de l’impact : dans quelle mesure cette explosion des transactions numériques contribue-t-elle réellement à l’inclusion sociale et économique ? Expansion & adoption du mobile money L’Afrique est aujourd’hui le théâtre de la plus grande révolution monétaire numérique du monde. En 2007, le lancement de M-Pesa au Kenya par Safaricom a marqué un tournant historique. Ce service, conçu initialement pour faciliter le remboursement de microcrédits, a rapidement dépassé toutes les attentes : dès 2012, plus de 17 millions de Kenyans utilisaient la plateforme, soit près de deux tiers de la population adulte. Ce succès a posé les bases d’une transformation continentale, où le téléphone portable est devenu le premier outil financier dans des régions largement dépourvues d’infrastructures bancaires traditionnelles. L’Afrique de l’Est, pionnière incontestée, a ouvert la voie à une adoption rapide dans d’autres régions. En Afrique de l’Ouest, des acteurs comme Orange Money et MTN Mobile Money ont su tirer parti de l’explosion de la téléphonie mobile et de la forte demande pour des solutions de transfert rapide, en particulier dans les zones rurales et transfrontalières. Le corridor Côte d’Ivoire – Burkina Faso – Mali est devenu emblématique, avec des millions de transactions quotidiennes alimentant à la fois le commerce informel et les envois de fonds familiaux. Plus récemment, l’Afrique centrale, longtemps freinée par des environnements réglementaires contraignants, a vu une montée en puissance spectaculaire : au Cameroun, au Tchad et en RDC, la croissance du mobile money dépasse désormais celle des services bancaires classiques. Les chiffres confirment cette ascension. Selon la GSMA (2024), l’Afrique concentre à elle seule 74 % des 1,6 trillion $ de transactions mobiles mondiales. On y recense plus de 781 millions de comptes enregistrés, dont près de la moitié actifs chaque mois. Rien qu’en Afrique subsaharienne, la valeur des transactions quotidiennes atteint 3,2 milliards de dollars, soit un volume supérieur au PIB annuel de certains pays de la région. Mais l’expansion ne s’est pas limitée aux simples transferts de personne à personne. Les portefeuilles électroniques servent désormais à payer des factures d’électricité, à accéder à des services de micro-assurance, à recevoir des transferts sociaux de l’État et même à faciliter les échanges transfrontaliers dans le cadre de la ZLECAf. Dans plusieurs pays : Kenya, Ghana, Sénégal, le mobile money représente aujourd’hui plus de 60 % des paiements électroniques, redéfinissant la manière dont les populations interagissent avec l’économie. Ce basculement massif vers les services financiers digitaux témoigne d’un potentiel unique : au-delà de la commodité, le mobile money devient un instrument de démocratisation financière. La question n’est plus seulement celle de son adoption technique, mais bien celle de son impact réel sur l’inclusion financière. C’est à cette dimension les promesses et les limites sociales et économiques de cette révolution que nous nous intéressons à présent. Inclusion financière : promesses et réalités L’essor du mobile money en Afrique ne se limite pas à une prouesse technologique : il s’agit d’un véritable levier d’inclusion financière dans un continent où près de 60 % des adultes restaient non bancarisés au début des années 2010. Là où l’accès à une agence bancaire est rare, un simple téléphone portable et un réseau de télécommunications suffisent désormais pour envoyer, recevoir ou stocker de l’argent. Le cas emblématique reste le Kenya avec M-Pesa, lancé en 2007, qui a transformé la vie économique de millions de ménages. Aujourd’hui, plus de 96 % des foyers kenyans utilisent un compte mobile money, et des expériences similaires se répètent au Ghana, en Côte d’Ivoire ou encore au Sénégal, où le volume des transactions représente parfois plus de 40 % du PIB. Mais au-delà des chiffres, l’enjeu réside dans la réduction des inégalités d’accès. Dans de nombreux pays, les femmes – longtemps marginalisées du système bancaire formel accèdent pour la première fois à des moyens financiers autonomes grâce au téléphone mobile. De même,